连创新高!黄金到底发生了什么

作者|武泽伟「星图金融研究院」

提要:

开年以来,黄金经历了一轮疯狂的牛市,走出了一波凌厉的上涨行情!然而,这次上涨似乎与过去有很大的不同。

全球央行对于黄金的购买保持了惊人的速度,央行购金逐渐成为金价上涨的决定力量。这也可以在一定程度上解释为什么“实际利率-避险情绪”的黄金定价机制会失效。

无论是从资金面还是从基本面出发,可以认为,在众多利好因素支撑下,黄金的“黄金时刻”正在到来!

开年以来,黄金经历了一轮疯狂的牛市,走出了一波凌厉的上涨行情!

截至6月底,伦敦现货黄金上半年涨幅为12.78%,最高涨至2450.10美元/盎司,COMEX黄金期货上半年涨幅为12.80%,最高涨至2454.2美元/盎司,与之相应的,国内金价也毫不逊色,SHFE黄金期货连续跳升,上半年涨幅为13.75%,一度上涨至590.65元/克。

然而,这次上涨似乎与过去有很大的不同,无法被流行的“实际利率-避险情绪”定价机制所解释。不过,通过自上而下拆分黄金供需,我们从传统定价理论之中发现了一些新的变化。

基于“实际利率-避险情绪”的传统定价机制失效

在“实际利率-避险情绪”定价机制中,假定黄金供给相对稳定,价格波动主要来源于需求变化。由于黄金是一种不生息的商品,实际利率是持有黄金的机会成本,故而实际利率走势往往与金价走势相反。另外,黄金作为一种公认的避险资产和超主权货币,往往会在战争、衰退等风险事件发生时受到资金追捧,价格快速上涨。

在这轮黄金牛市之中,“实际利率”对于黄金价格走势的预测似乎有些失灵。观察被广泛用于测度实际利率的美国10年期通胀保值国债(TIPS)收益率,年初以来自1.74%上升至6月底的2.08%,上行了34个基点。根据过往实际利率与黄金价格的反向关系,黄金价格似乎更应该趋向于下降。

实际上,如果我们继续向前回溯,可以发现同样的事情早已发生,实际利率与黄金价格走势之间的反向关系并不一定成立。在2022-2023年美联储快速加息期间,实际利率快速走高,黄金价格一度大跌,但很快由跌转涨,价格甚至还超过了美联储加息之前的水平。

更为“诡异”的是,连避险情绪对于金价的指引似乎也已经失效了。如果以标普500波动率指数(VIX)来衡量风险,自2022年10月以来,标普500波动率指数就一直震荡下行,2024年更是从年初的13.20下降至6月底的12.44,跌幅达到了5.76%,这意味着金价上涨并非被市场对于风险的担忧驱动,避险情绪和黄金价格之间的正相关关系似乎也已经荡然无存了。

不过,正如我们之前提到过的,“黄金是一种不生息的商品,实际利率是持有黄金的机会成本”。实际利率实际上是通过持有成本来影响黄金需求的,进而间接对黄金价格产生影响。这样一条长长的传导链条并不一定稳固,在某些时候,实际利率向黄金价格的传导可能并不顺畅。理论上,如果有人出于某种需要,愿意承担更高的机会成本,黄金需求就会继续增加,进而推动黄金价格上涨。

首饰制造、科技用金、私人投资不足以支持金价上涨

当前,黄金广泛应用于首饰制造、科技用金、私人投资和央行储备,其中,首饰制造和科技用金主要体现了黄金的商品属性,需求较为稳定,对于金价影响较小;私人投资和央行储备则更看重黄金的金融属性和货币属性,需求波动更大,对黄金定价起着主导作用。

逐一拆分黄金的四大需求,消费电子产品需求不振,科技用金需求疲弱;对于金饰需求最大的中国、印度两国在2022年、2023年两年需求量总和分别为906.05吨、874.18吨,相较于2017-2021年的5年间平均消费量的844.94吨并没有出现明显增长,首饰制造对于黄金需求也不足以支持黄金价格在此期间的连续上涨。

那么,会是私人投资者在买入黄金吗?很可能不是。市场一般会用SPDR黄金ETF(全球最大的黄金ETF基金)所持有的黄金储备来观察私人投资者对于黄金资产的偏爱程度,自2022年1月至2024年6月,SPDR黄金ETF黄金储备减少了146.61吨,跌幅达到了15.03%,自2024年1月至6月,SPDR黄金ETF黄金储备减少了49.49吨,跌幅达到了5.63%。

这也可以从世界黄金协会的统计中得到验证。自2022年1月至2024年6月,全球黄金ETF持有的黄金储备减少了473.9吨,自2024年1月至2024年6月,全球黄金ETF持有的黄金储备减少了120.2吨,尤其是北美和欧洲的黄金ETF,基本上一直是净流出的状态。显然,尽管黄金价格持续上涨,私人投资者却在自己的资产配置中减少了黄金权重。

这其实不难理解。私人投资者们正在享受难得的收获时节,以标普500波动率指数所代表的避险情绪正在不断下降,私人投资者们自然对以黄金为代表的避险资产弃之如弊履。更何况,尽管黄金价格在上涨,但站在大类资产配置的角度来看,私人投资者有更好的选择,无论是比特币,又或是日股等非美资产,都与主流的美股等资产相关性较低,至于涨势更是黄金拍马也难及,从而在很大程度上对黄金资产形成替代。以2023年为例,比特币在当年上涨158.06%,日经225指数上涨28.24%,而伦敦现货黄金仅仅上涨13.16%。

采用排除法,只有央行黄金储备才能解释金价走势了。

央行购金逐渐成为金价上涨的决定力量

央行确实有能力,也有意愿。

以中国央行为例。自2022年11月以来,人民银行连续18个月增持黄金,这也是其历史上连续增持月份最长的一段时期,期间累计增持规模高达1016万盎司(约288吨)。作为对比,中国、印度两国的首饰用金总和在2022年、2023年相较过去5年平均分别增长61.11吨、29.86吨。

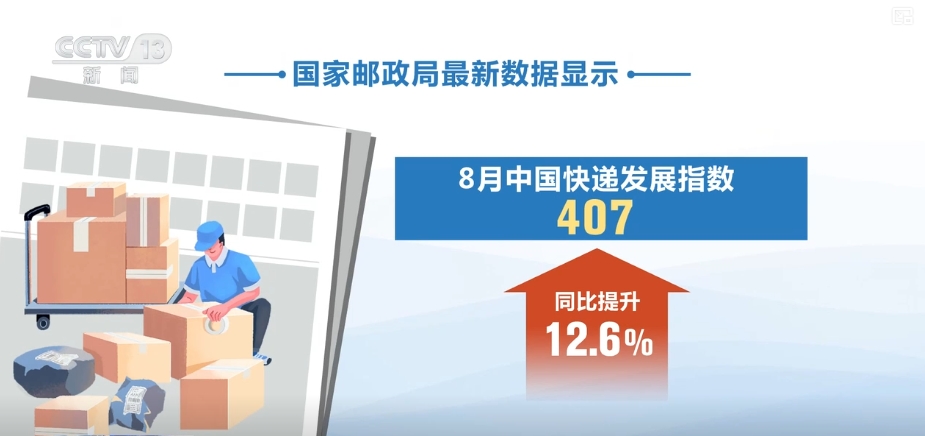

据世界黄金协会数据,全球央行对于黄金的购买保持了惊人的速度,在2022年、2023年分别净购入1082、1037吨,2024年上半年,全球央行黄金储备再净增483吨。

而在该协会对各国央行未来购金意愿的调查中,有81%的受访央行预计全球央行的黄金持有量将在未来12个月有所增加,有29%的受访央行有意在未来12个月增持黄金,两项调查结果均为自2019年设置调查以来央行对黄金乐观态度所达到的最高点,表明此轮央行购金狂潮远未到达终点。

央行确实有理由大力增加自身的黄金储备。一方面,美国国债已经突破了35万亿美元大关,这进一步加重了各国央行对于美元信誉的担忧,更为青睐与美元互为竞争对手的黄金;另一方面,俄乌冲突愈演愈烈,中东战火向外蔓延,央行确实也有必要增持黄金应对越发诡谲的世界局势。

这也可以在一定程度上解释为什么“实际利率-避险情绪”定价机制会失效。对于央行而言,外汇储备的安全和稳定胜过一切,保值增值反而是次位的。为了在一定程度上规避风险,承担一定的机会成本完全是值得的。同理,市场和央行的担心并不一致,央行可能会担忧美元信誉的褪色和美元机制的崩溃,甚至要为一场还没有任何迹象的战争冲突做好准备,市场却往往顾不了这么长远,今朝有酒今朝醉,明日愁来明日愁。

站在中长期角度,金价依然具有较大的上涨空间

央行购金力度大幅提升,并不意味“实际利率-避险情绪”定价机制完全失效了。在很多时候,基本面优良的标的并不一定上涨,相反,只要资金面到位,一些基本面一般的标的也有可能迎来一轮超出常规的上涨。对于黄金而言,“实际利率-避险情绪”定价机制便犹如黄金的基本面,尽管基本面不支持金价上行,奈何以央行为代表的多头资金实力过于雄厚,硬生生“买”出了一轮牛市。

对于央行而言,保证安全是第一位,更何况,央行持有期限远远长于普通投资者,反身性所创造的“黄金泡沫”似乎牢不可破,至少要比大起大落的长久期美债强得多。

基本面与价格的偏离并不意味着基本面研究失效。尽管强势的多头推动金价相对于基本面产生一定的偏离,但基本面上突发的利好、利空消息仍然会对价格在短期内产生较大的影响。通过资金面与基本面之间的交叉验证,可以明了本轮黄金在短期、长期之内涨跌的原因。短期来看,近期金价回调和盘整主要由于美联储降息预期调整带来阶段扰动,站在中长期角度,发展中国家储备资产中黄金占比较低,央行对于储备资产多元化需求将有望推动金价持续上涨,后续央行购金节奏、美国通胀和就业数据都将对金价形成扰动。

行至此处,我们也可以从资金面、基本面两端对黄金未来走势做出更为准确的判断。

从资金面的角度来看,央行对于黄金的买入是一个长期的过程。实际上,全世界央行早在2010年以来便开始持续买入黄金,可能是因为次贷危机强力冲击了各国央行对于美元体系的信心。而在俄乌冲突之后,美国挥起美元大棒严厉制裁俄罗斯,包括但不限于限制俄罗斯主要银行使用SWIFT系统、直接冻结俄罗斯的黄金和外汇储备等,更是加深了各国央行对于美元霸权的担忧。往后看,世界“去美元化”是一个持续的进程,随着美国国债规模的攀升和美元信用裂痕的扩大,黄金作为一种超主权的国际货币,势必在各国央行储备中占据越来越大的比重。

值得注意的是,中国央行连续3个月停止购买黄金,在一定程度上引发了市场对于央行购金节奏放缓的担忧。不过,鉴于前述支持央行购金的因素,例如地缘冲突等并没有发生根本性转变,笔者认为中国央行停止购金更多是出于成本方面的考虑。待到金价重新回到合意区间,预计还会继续买入。并且,需要指出的,其他国家央行同样在买入黄金,例如上半年土耳其和印度央行分别购入45吨、37吨黄金,成为名列前茅的黄金大买家。

私人投资回补可能导致增量资金流入黄金市场。通过详细拆分主要黄金ETF持仓,可以发现私人投资者具有明显的“追涨杀跌”特征,往往会在金价上行期间买入黄金,在金价下行期间卖出黄金,2003-2012年的黄金牛市很好地契合了这一特征。奇怪的是,自2022年第二季度开始,金价震荡上行,黄金ETF所持有的黄金却在持续流出,尤以北美、欧洲为最,可能是基于传统的黄金分析框架,北美、欧洲的投资者过度夸大了美联储加息导致实际利率上行的影响,忽略了央行大力买入对于金价的支撑,导致北美、欧洲几乎完全踏空此轮牛市。因此,在金价重回上涨区间之际,不排除北美、欧洲的投资者会重新增加黄金仓位,进一步推动金价上涨。实际上,我们可以看到6月、7月,北美黄金ETF总计购入17.5吨黄金,欧洲黄金ETF总计购入34.5吨黄金,显示资本市场震荡之下两地投资者重新开始审视黄金的投资价值。

从基本面的角度来看,一方面,美国7月非农就业人口增长11.4万人,为2020年12月以来最低纪录,并且失业率上升可能触及萨姆法则的临界值,市场预计美联储大概率会在9月开启降息周期,叠加中美经贸冲突的影响,全球产业链效率受到极大的损害,通货膨胀中枢很可能永久上移,实际利率下行幅度可能还要大于名义利率,成为推动金价上涨的重要因素。另一方面,今年为“大选年”,哈里斯与特朗普将就美国总统宝座展开激烈角逐,两党之间愈加分裂对立,新任领导人的政策取向将成为重要看点,凭空为世界局势增加了不少变数。此外,俄乌冲突愈演愈烈,红海危机尚未结束,全球经济正在面临着越来越多的不确定性,避险情绪阶段性上扬也会对金价形成支撑。

无论是从资金面还是从基本面出发,可以认为,在众多利好因素支撑下,黄金的“黄金时刻”正在到来!